Der Allianz Dynamic Multi Asset Strategy SRI 15 (ISIN: LU1089088071, WKN: A117VN) zählt zu den empfehlenswerten Mischfonds, die wir in unserer Mischfonds Serie vorstellen. Wir wollen uns den Mischfonds der Allianz Tochter Allianz Global Investors (AGI) näher anschauen. Wie balanciert dieser Fonds die Performance Erfordernisse mit den notwendigen Risiken aus? Dies ist die Gretchenfrage für defensive Mischfonds im aktuellen Niedrigzinsumfeld.

Ist der Allianz Dynamic Multi Asset Strategy over-engineered?

Auf den ersten Blick scheint der Allianz Dynamic Multi Asset Strategy SRI 15 over-engineered rüberzukommen. Er soll strategisch langfristig investieren, reagiert zugleich auch taktisch auf aktuelle Marktentwicklungen. AGI will mit dem Fonds Chancen an den Märkten wahrnehmen, zugleich sollen die Risiken begrenzt werden. Darüber hinaus ist er seit rund 1,5 Jahren auch als Nachhaltigkeitsfonds konzipiert.

Was verbirgt hinter diesem Fonds, der Anlegern offenbar um jeden Preis gefallen will? Erfreulicherweise ist der Ansatz robuster, als es auf den ersten Blick erscheinen mag. Die Strategie zählt zu den wichtigsten Geschäftsfeldern des Vermögensverwalters der Allianz. AGI managt nach eigenen Angaben 146 Milliarden Euro in dynamischen Misch(fonds)mandaten. Gut 3,6 Milliarden Euro stecken in den drei Fonds der Allianz Dynamic Multi Asset Strategy Reihe. Die Fonds unterscheiden sich anhand der Aktienquoten. Die Zahl „15“ im Fondsnamen steht für die Aktienquote, was andeutet, dass AGI diesen Fonds als konservatives Investment vermarktet. Ist dem auch so?

Fondsmanager Team um Marcus Stahlhacke überzeugt

Kommen wir zunächst zum Fondsmanager. Der Allianz Dynamic Multi Asset Strategy wird – wie viele andere AGI-Mischfonds auch – vom Team unter der Leitung von Marcus Stahlhacke verantwortet. Stahlhacke verantwortet den Fonds seit Anfang 2015.

Stahlhacke hat eine lange Historie als Manager von Mischfonds, die auf seine Zeit bei der Dresdner Bank zurückgeht. Er war ab 1996 Fondsmanager für Mischfonds beim DIT, dem damaligen Asset Manager der Dresdner Bank. Anfang des Milleniums ging dann der DIT im Allianz Konzern auf. Seit 2013 ist Stahlhacke für alle aktiv verwalteten Mischfonds für Privatanleger in Europa verantwortlich.

Wie der Allianz Dynamic Multi Asset Strategy investiert

Der Anlageprozess ist alles andere als einfach. Er kombiniert quantitative, auch markttechnische Elemente, mit einem fundamentalen Analyse-Prozess, der die Performance-Perspektiven der verschiedenen Anlageklassen antizipieren soll. Das führt letztlich zur Gewichtung der verschiedenen Investments.

Abgerundet wird die Fondsstrategie mit einer Best-in-Class Nachhaltigkeitsstrategie, die von AGI entwickelt wurde. Sie schließt die 20 Prozent der Aktien mit den schlechtesten Nachhaltigkeits-Ratings aus. Berücksichtigt werden weitere Faktoren, etwa den CO2-Fußabdruck und das SRI-Momentum der Unternehmen, die als Investment infrage kommen. Allerdings sind die Umsatzgrenzen für Einnahmen aus Waffen, Tabak und dem Kohlegeschäft mitunter etwas großzügig gesetzt.

Die Fonds der Reihe Allianz Dynamic Multi Asset Strategy sind als Dachfonds konzipiert. Sie investieren in Aktien, Anleihen und sogenannte alternative Anlageklassen über Zielfonds. Alternative Investments bestehen nach Lesart von AGI u.a. aus Inflationsschutzanleihen, die aktuell hoch gewichtet sind, Schwellenländeranleihen und Hochzinspapieren. Man muss hier aber nicht zwingend von „alternativen Investments“ sprechen, sondern, weniger Marketing-verschwurbelt, von riskanten Anleihen.

Zugleich bestimmt das Risikobudget den Investitionsgrad in Risiko Assets. Dieses Budget leitet sich ab aus der Differenz zwischen dem Fondspreishöchststand und der Fondspreisuntergrenze der vorherigen zwölf Monate. In der Praxis lag die Aktienhöchstquote in der Vergangenheit sehr oft über der 15 Prozent Marke, mitunter sogar bei über 30 Prozent. Das angestrebte 15-Prozent-Limit sollte man also eher als unverbindliche Erklärung denn als hartes Limit verstehen.

Das Rendite-Risiko-Profil

In der Praxis ist die Strategie gut aufgegangen. Bis auf 2015 lag der Fonds in jedem Jahr im ersten oder zweiten Quartil der defensiven Euro-Mischfonds, die weltweit anlegen. Das Risikomanagement hat sich dabei behauptet, wie die relativ niedrigen Verluste (gemessen am Maximum Drawdown) während der Corona-Krise zeigen.

Der Preis des trendfolgenden Risikomanagements soll hier nicht verschwiegen werden. Das Modell kann mitunter träge auf Marktumschwünge reagieren, was den Wiedereinstieg in Aktien nach einer volatilen Marktphase verzögert. Bei kurzfristigen Korrekturen kann so einiges an Performance links liegen bleiben. Wer jedoch einen defensiven Mischfonds benötigt, wird über dieses Manko hinwegsehen, wenn dafür das Risiko reduziert wird. Das war seit Auflage des Fonds Ende 2014 durchaus gegeben.

Allianz Dynamic Multi Asset Strategy: ohne Ausgabeaufschlag handeln …

Der Ausgabeaufschlag des Fonds beträgt maximal drei Prozent. Mit einer laufenden Gebühr von 1,23 Prozent ist der Fonds nicht günstig. Die Gebühren liegen aber im Durchschnitt der Kosten von defensiven Mischfonds.

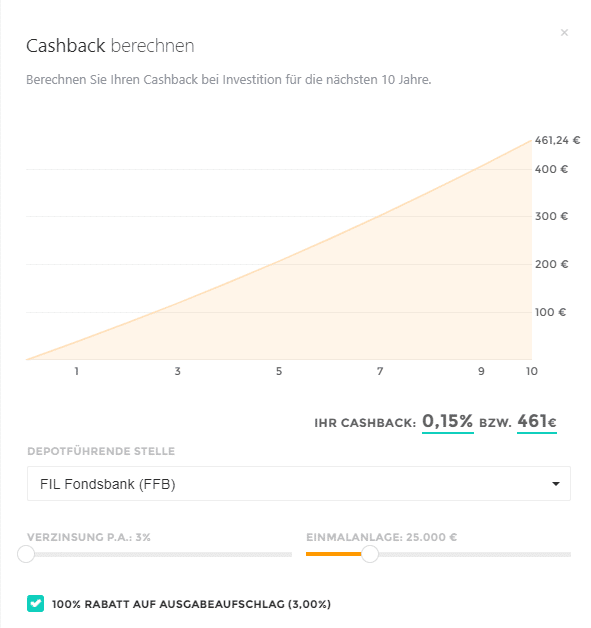

… und bei Envestor gibt es einen Cashback zurück auf die Vertriebsgebühren

Die Kosten für den Allianz Dynamic Multi Asset Strategy lassen sich über Envestor senken. Natürlich fällt für den Fonds bei uns kein Ausgabeaufschlag an. Der maximale Cashback auf die Vertriebsgebühr beläuft sich bei dem Fonds auf 0,15 Prozent pro Jahr. Dies gilt für Kunden, die den Fonds bei der FFB, Ebase oder Fondsdepot Bank verwahren und über Envestor betreuen lassen. Damit senken sie also die laufenden Gesamtkosten auf 1,08 Prozent pro Jahr.

Allianz Dynamic Multi Asset Strategy SRI 15: Die Beurteilung

Der Fonds ist solide gemanagt, und Anleger profitieren von einem etablierten Anlageprozess. Er hat deshalb das Zeug zu einem Basisinvestment für konservative Anleger, die dennoch in Niedrigzinszeiten eine auskömmliche Rendite erwarten. Der Fonds setzt einen Schwerpunkt auf das Risikomanagement, was in der Corona-Krise aufgegangen ist.

Das prozyklische Risikomanagement führt allerdings dazu, dass bei Trendwechseln an den Märkten Performance Potenzial liegenbleibt. Die ESG-Strategie des Fonds erfüllt die Mindestanforderungen an einen Nachhaltigkeitsfonds, wird Anlegern mit einem höheren Anspruch an Nachhaltigkeitskriterien jedoch möglicherweise nicht ambitioniert genug sein.

Der Fonds ist moderat gepreist, und mit dem Envestor Spareffekt lassen sich sowohl mit Blick auf den Ausgabeaufschlag als auch die Vertriebsgebühren wertvolle Performance-Punkte einsammeln. Das deutet die Cashback Simulation weiter oben in diesem Beitrag.

Autor

-

Ali Masarwah ist Fondsanalyst und Geschäftsführer von envestor. Er beschäftigt sich seit über 20 Jahren mit Fonds und ETFs, zuletzt als Analyst beim Research-Haus Morningstar.

Alle Beiträge ansehen