Wie bereits im Vormonat haben Anleger im September Aktien und Anleihen auf breiter Front verkauft. Es gab kaum eine Chance, den Kursverlusten zu entrinnen. Aber es gab Linderung an wenigen Stellen. Und auch wenn die Aussichten unmittelbar trübe sind, sollten Anleger aus einer wichtigen Eigenschaft der Risikomärkte Mut ziehen. Die Märkte im September.

Es gibt Situationen, in denen es an den Märkten keine Fluchtmöglichkeiten gibt, und der September 2022 ist ein Paradebeispiel für so eine Lage. Nachdem der Juli von einem bemerkenswerten Comeback der Risikomärkte gekennzeichnet war, ging es im August bergab. Dieser Abwärtstrend hat sich im September verstärkt. Die Abschläge bei Aktien und Anleihen sind leicht erklärbar: Die Inflation steigt und setzt Anleihen unter Druck, und zugleich lasten die hohen Energiepreise und gestörte Lieferketten auf den Gewinnaussichten der Unternehmen.

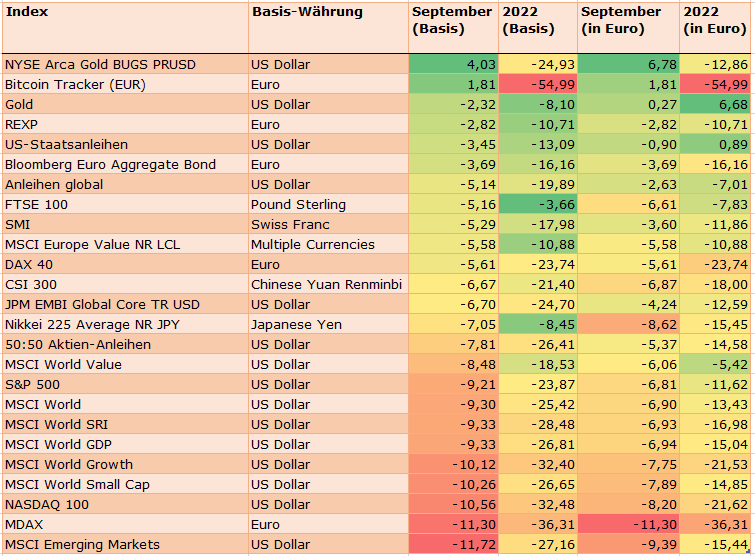

Dieses ungute Gebräu hat die Preise für Risikoanlagen weltweit einbrechen lassen. Auch Gold brachte keinen Schutz. Unter den halbwegs für Anleger relevanten Aktienkategorien konnten nur Goldminentitel gewinnen – Bitcoin war nur leicht im Minus – allerdings war der Preis bis dahin um rund 60 Prozent in diesem Jahr gefallen. Die untere Liste zeigt die Rendite einer Auswahl an Märkten in der jeweiligen lokalen Währung im September. Rechts daneben haben wir die Performance für den bisherigen Jahresverlauf – auch in der Basiswährung – aufgeführt. Weiter rechts finden sich die September-Renditen sowie die bisherigen Performance in diesem Jahr aus Sicht von Investoren aus der Eurozone.

Tabelle: Bilanz ausgewählter Märkte im September und im bisherigen Jahresverlauf

Wie aus der oberen Tabelle hervorgeht, verloren Aktien im September auf breiter Front. Die Verluste waren bei Emerging Markets tendenziell größer als bei entwickelten Märkten, bei Growth Aktien höher als bei Value und bei Nebenwerten höher als bei Standardwerten. Das reflektiert das typische Verhalten von Investoren in einer Baisse – sie verkaufen die riskanten Assets stärker als stabilere Quality-Aktien. Anleihen verloren weiter für ihre Verhältnisse viel: Minus 2,8 Prozent beim REX und sogar 3,7 Prozent Minus bei breiter gefassten Euroland-Rentenindizes. Das addiert sich zu historischen Verlusten bei vermeintlich sicheren Anleihen in diesem Jahr.

Positiver Währungseffekt in wichtigen Märkten

Ein Trost für Euro-Anleger: Wer im US-Dollar investiert war, konnte die Verluste durch das Fremdwährungs-Exposure reduzieren. Beispiel NASDAQ 100: Der Growth-Index verlor aus Sicht von Dollar-Anlegern 10,6 Prozent im September, Anleger aus dem Euro-Raum konnten wegen des starken Dollar mit einem Minus von 8,2 Prozent die Verluste ein wenig reduzieren. Dieser Effekt greift in allen Fonds und Portfolios, in denen ein Dollar-Anteil enthalten ist und keine Währungsabsicherung vorgenommen wird.

Den positiven Währungseffekt gab es auch für diejenigen, die in Gold investiert sind. Aus Verlusten im Edelmetallpreis im September – wie auch im gesamten bisherigen Jahresverlauf – konnten Euro-Anleger bisher ein Plus machen. Das gilt auch für Fonds und ETFs, die globale Aktienbenchmarks haben, etwa dem MSCI World. Globale Aktien in entwickelten Märkten sind zumeist zu rund 60 Prozent im Dollar Raum investiert. Profitiert haben Euro-Anleger auch mit Investments in den Schweizer Franken-Raum; die Schweizer Währung wertete in diesem Jahr ebenfalls gegenüber dem Euro auf.

Dem positiven Effekt wirkten Währungsverluste bei britischen und – vor allem – australischen Wertpapieren entgegen. Allerdings sind diese beiden Währungen keine Schwergewichte in den bei Anlegern gängigen Standardwertefonds, sodass der sich der Schaden in Grenzen gehalten haben dürfte.

Die Aussichten sind besser als die Lage: Fünf Thesen

Und wie geht es weiter? Hier sollten wir zwischen kurzfristigen und langfristigen Effekten unterscheiden. Kurzfristig lassen sich nur wenige Lichtblicke am Horizont ausmachen. Die Inflation bleibt hoch, und die meisten Firmen dürften die gestiegenen Kosten nur begrenzt an Kunden weitergeben können. Daher dürften in den nächsten und Wochen schmerzhafte Gewinnrevisionen anstehen, was bedeutet, dass die Bewertungen auch bei fallenden Kursen nicht zwingend günstiger werden.

Hinzu kommt, dass der Winter bevorsteht, und die Aussicht auf steigende Energiepreise vielen Konsumenten und Unternehmen zu schaffen machen werden. Sinkt der Konsum, verschärft das die Krise der Unternehmen. Kurzfristig werden die Anleihenkurse bei steigenden Zinsen weiter fallen. Es ist also gut möglich, dass es im gerade angebrochenen vierten Quartal erneut bei Anleihen und Aktien bergab gehen könnte.

Dennoch ist der mittelfristige Ausblick für beide großen Asset-Klassen bzw. für klassische Mischfonds bzw. gemischte Aktien-Renten-Portfolios nicht unbedingt schlecht. Warum das so ist:

1. Anleihen werden mit jedem Anstieg der Renditen attraktiver. In der vergangenen Woche stiegen die Renditen zweijähriger US-Staatsanleihen auf 4,2 Prozent. Auch zehnjährige Staatsanleihen rentierten bei über 3,7 Prozent. Da die Inflationserwartungen in den USA für die kommenden drei Jahre bei rund 2,5 Prozent liegen, werden sich die Realrenditen nach und nach in positives Terrain bewegen. Für Anleger vielleicht undenkbar heute, aber die Inflation wird im kommenden Jahr in den USA voraussichtlich deutlich zurückgehen. Das eröffnet Chancen bei Dollar-Bonds;

2. Aktien bleiben kurzfristig sehr riskant, auch weil die Gewinnrevisionen bisher noch nicht auf breiter Front erfolgt sind. Die meisten Industrieländer werden wohl 2023 nicht an einer Rezession vorbeischrammen, aber wie tief diese ausfallen wird, lässt sich heute nicht sagen. Etliche Beobachter warnen davor, dass die US-Notenbank derzeit zu schnell die Zinsen erhöht. Überschießt sie, was angesichts derzeit stagnierender bis fallender Energiepreise möglich ist, könnte es 2023 doch glimpflich ausgehen. Es gibt bereits jetzt Anzeichen, dass die Zinserhöhungen Wirkung zeigen: Die Zahl der offenen Stellen in den USA ist im August um eine Million gegenüber Stand Juli zurückgegangen. Mit Spannung wird deshalb der Arbeitsmarktbericht für diesen Freitag erwartet. Paradoxerweise dürften Aktien sogar gewinnen, wenn sich die Anzeichen für eine Rezession mehren. Denn das dürfte die FED zu einem Abschied von ihrer restriktiven Zinspolitik bewegen. Das würde bedeuten, dass Aktien mit jedem neuen Tief attraktiver werden;

3. Die Renditen und Diversifikationseigenschaften sicherer Anleihen sind attraktiv. Wenn wir davon ausgehen, dass Zinserhöhungen die Renditen auch am langen Ende ereilen und Aktien nicht vor einem Sturz ins Bodenlose stehen, dann stellt sich die Lage bei gemischten Portfolios wie folgt dar: Die Renditen bei Anleihen sind attraktiv. Dann haben Anleihen einmal wieder das Zeug haben, zum rentierlichen Portfoliobestandteil zu werden. Und sie könnten ihre Funktion als Stabilitätsanker wieder erlangen. Was wiederum heißt, dass Verluste von über 20 Prozent bei Aktien-Anleihen-Portfolios der Vergangenheit angehören;

4. Währungsdiversifikation bleibt wichtig. Anleger mit Exposure zum Dollar-Raum können sich die Hoffnung machen, dass eine globale Diversifikation von der Währungsseite zumindest keinen Nachteil bringen wird. Die Zinsdifferenz im Dollar-Raum zum Euro dürfte tendenziell stabil bleiben. Auch Währungen wie der Schweizer Franken und skandinavische Währungen (vor allem die norwegische Krone) tragen zur Diversifikation bei;

5. Gold verliert seinen Glanz. Ein stabiler bis steigender Dollar bedeutet wiederum, dass Gold künftig kein sicherer Hafen sein wird – zumal dem Edelmetall eine härtere Konkurrenz durch Anleihen erwächst. Dieses Argument spricht übrigens auch gegen Bitcoin und andere Krypto-Assets: Da sich das Geld vorerst verteuern wird, werden Krypto-Assets weiter zu kämpfen haben. Wohl und Wehe hängt also weiter an dem von Bitcoin-Fans so verschmähten Fiat-Geld.

Autor

-

Ali Masarwah ist Fondsanalyst und Geschäftsführer von envestor. Er beschäftigt sich seit über 20 Jahren mit Fonds und ETFs, zuletzt als Analyst beim Research-Haus Morningstar.

Alle Beiträge ansehen