Robin Hood hat zugeschlagen. Im Juli letzten Jahres haben wir einen Blog-Beitrag mit dem Titel: „Diesmal ist es aber wirklich anders: Robinhood, Tesla und das Comeback des amerikanischen Kleinanlegers“ veröffentlicht. Darin haben wir auf den massiv steigenden Einfluss von Kleinanlegern auf den Aktienmarkt hingewiesen. In dieser Woche dürfte diese Entwicklung wohl einen vorläufigen Höhepunkt gefunden haben. Ganze Heerscharen von Kleinanlegern attackierten über die US-Trading-App Robinhood Hedgefonds, die auf fallende Kurse ihrer Lieblingsaktie GameStop setzten. Damit haben sie einen sogenannten Short Squeeze ausgelöst, der eben diese Hedgefonds – allen voran den von Melvin Capital – Milliarden kostete.

Was ist ein Short Squeeze?

Ein Investor, der die Meinung vertritt, dass eine Aktie völlig überbewertet ist und davon profitieren möchte, dass die Aktie fällt, kann die Aktie „shorten“ oder „leerverkaufen“. Das heißt, er verkauft Aktien, die er gar nicht besitzt. Das Ganze in der Hoffnung die Aktie zu einem späteren Zeitpunkt billiger kaufen zu können, um seine offene Position zu schließen. Steigt nun aber der Kurs der Aktie tritt exakt das Szenario ein, mit dem der Short-Seller nicht gerechnet hat. Sein Buchverlust nimmt immer weiter zu und er muss sich irgendwann zur Verlustbegrenzung notgedrungen mit der Aktie eindecken. Das heißt, er kauft die Aktie nicht weil er will, sondern weil er muss. Und treibt den Kurs damit noch weiter nach oben. Darunter leiden möglicherweise andere Short-Seller der gleichen Aktie und sie müssen genau so agieren. Absurderweise treiben damit gerade die Anleger, die an fallende Kurse glaubten, den Aktienkurs selbst in ungeahnte Höhen. Das nennt man Short Squeeze und ist exakt das was in dieser Woche mit der GameStop Aktie passiert ist.

Was bedeutet das für uns Fonds- und ETF-Anleger?

Alleine die Tatsache, dass eine große Anzahl von Privatanlegern riesige Hedgefonds in die Knie zwingen kann, ist durchaus faszinierend. Doch gleichzeitig ist es ein Warnsignal, das kaum schriller klingen könnte. Wenn Anleger – und hierbei ist es völlig egal ob privater oder institutioneller Anleger – Aktien ohne fundamentale Begründung kaufen, ist es zumeist keine gesunde Entwicklung.

Die eigentlichen Bewertungen der Aktien scheinen bei der Kaufentscheidung keine Rolle mehr zu spielen, wie das GameStop-Beispiel zeigt. Auch die schon fast sektenhafte Begeisterung der Tesla-Aktionäre ist für uns eher besorgniserregend. Der ein oder andere Anleger fühlt sich möglicherweise an das Jahr 1999 erinnert. Auch damals hieß es, dass herkömmliche Verfahren zur Aktienbewertung ausgedient hätten und Bewertungskennziffern wie das KGV oder das KCFV, oder noch langweiliger: die Dividendenrendite, ein Relikt aus alter Vorzeit wären. Es kam anders. Und die in den Kursen eingepreisten Wachstums-Erwartungen wurden dann doch von der Realität eingeholt.

Ist der Aktienmarkt nun generell überbewertet?

Wir glauben nein. Allen irrationalen Entwicklungen zum Trotz spricht tatsächlich vieles dafür, Ruhe zu bewahren und Fakten sprechen zu lassen. Denn wenn man die weltweiten Aktienmärkte und deren aktuelle Bewertungs-Niveaus (im folgendem am Beispiel des Kurs/Gewinn-Verhältnisses) genauer unter die Lupe nimmt, stellt man fest, dass es zwar Marktsegmente mit extrem hohen Bewertungen gibt, dies aber nicht in Gänze so ist.

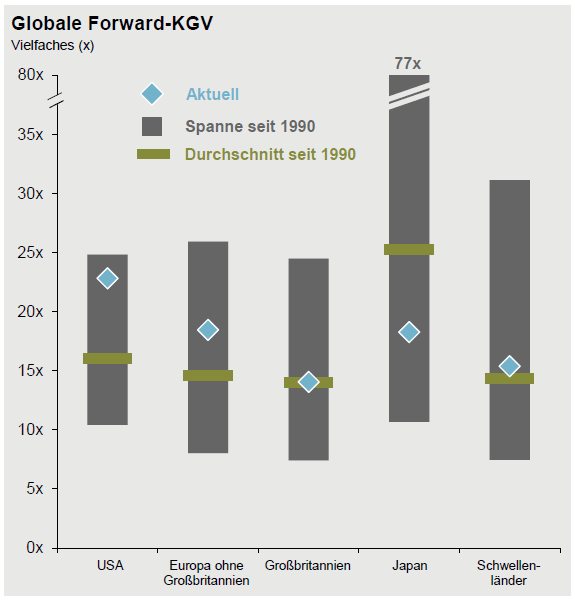

In der folgenden Abbildung von JPMorgan finden Sie die Forward-KGVs der globalen Aktienmärkte:

Der graue Korridor zeigt, von wo bis wo das KGV des jeweiligen Marktes in den letzten 30 Jahren schwankte. Der grüne Balken gibt an, wo das durchschnittliche KGV in diesem Zeitraum lag und die blaue Raute ist das Symbol für das aktuelle KGV. Zum Beispiel in den USA: In den letzten 30 Jahren lag das niedrigste KGV knapp über 10. Im Durchschnitt lag es bei 16 und aktuell ist es bei 23. Das heißt, die Bewertung des US-amerikanischen Aktienmarktes liegt zur Zeit deutlich über dem Durchschnitt. Das gleiche gilt, wenn auch auf niedrigerem Niveau, für Europa. Die Emerging Markets sind günstiger bewertet als Europa und USA, liegen aber ebenfalls leicht über ihrem historischen Durchschnitt. Die Ausnahme bildet Japan, der Markt, der ein deutlich niedrigeres KGV als in der Vergangenheit aufweist.

Zur Einordnung hier noch weitere Kennziffern verschiedener Marktsegmente. Aufgeführt sind jeweils das aktuelle KGV, das Forward-KGV und die Dividendenrendite:

- MSCI USA Growth: 50,55 / 36,87 / 0,43%

- MSCI World Value: 21,07 / 15,48 / 2,83%

- MSCI Emerging Markets Small Caps: 29,23 / 14,04 / 2,16%

Selbstverständlich ist das KGV nur eine von vielen Kennziffern, die man zur Aktienbewertung heranziehen kann. Man sollte auch berücksichtigen, dass bei niedrigen Zinsen Aktien generell eine höhere Bewertung zugebilligt werden kann. Unseres Erachtens ist das KGV aber ein guter Indikator um das aktuelle Kursniveau einer Aktie oder eines Aktienmarktes grob einordnen zu können.

Global betrachtet sind Aktien nicht zur Gänze überbewertet. Bedenklich finden wir aber die Sorglosigkeit mit der zahlreiche Anleger Aktien kaufen, wie im oben beschriebenen Fall um die GameStop Aktie. Rückschläge an der Börse sind genau so normal wie längere Verlustperioden. Nur scheint die Tatsache, dass man mit Aktien auch mal 10 Jahre nichts verdienen kann, wie zum Beispiel von 1999 bis 2009, aus dem kollektiven Bewusstsein verschwunden zu sein.

Eines der besten Zitate, das es zum Börsengeschehen gibt, ist unseres Erachtens eines von Warren Buffett:

„Die Hall of Fame der Markt-Timer ist ein leerer Raum.“

Gemeint ist hiermit, dass es schwer, wenn nicht unmöglich ist den richtigen Ein-, bzw. Ausstiegszeitpunkt zu erwischen.

Wir schließen uns der Meinung an und glauben, dass es nicht sinnvoll ist zu versuchen „die Reißleine zu ziehen“, um später wieder günstiger einzusteigen. Vielmehr denken wir, dass Anleger ihr langfristiges Anlageziel im Auge behalten sollten, das Portfolio sehr breit diversifizieren und mit günstig bewerteten Marktsegmenten wie Value-Aktien oder Aktien aus den Emerging Markets erweitern sollten.

Wie Envestor Sie dabei unterstützen kann

Wir bei Envestor möchten Sie bestmöglich beim Aufbau und bei der Überwachung Ihres Depots unterstützen. Daher haben wir Envestor Portfolio Analytics für Sie entwickelt.

Envestor Portfolio Analytics ist ein Service, der es Ihnen erlaubt, Ihr Depot auf versteckte Risiken hin zu untersuchen und Verbesserungspotentiale in Ihrer Portfoliostruktur zu erschließen. Die zugrundeliegende Datenbank ermöglicht die Analyse von aktiv gemanagten Fonds und ETFs gleichermaßen. Die Funktionen sind äußerst vielseitig, daher möchten wir im Folgenden nur auf ein paar Highlights hinweisen, die in direktem Zusammenhang mit den obigen Inhalten stehen:

Mit Portfolio Analytics sehen Sie,

- die Aufteilung des Portfolios in Anlageklassen, Regionen und einzelne Länder,

- die Branchenaufteilung,

- das Kurs/ Buchwert-Verhältnis, das KGV und das Kurs/ Cashflow-Verhältnis Ihres Gesamtdepots

- die Ausrichtung Ihres Portfolios in Value oder Growth,

- die Ausrichtung Ihres Portfolios in Small-, Mid- und Large-Caps,

- die Korrelationsmatrix Ihrer Fonds und das

- Diversification Ratio. Das heißt, Sie sehen in einer Kennziffer wie gut Ihr Portfolio diversifiziert ist.

Wenn Sie diese Analysen zu Ihrem eigenen Portfolio sehen möchten, dann bestellen Sie Ihre persönliche Auswertung: Klicken Sie dazu einfach im internen Bereich unter dem Menüpunkt „Mein Depot“ auf den Button „Portfolio-Analyse anfordern“. Wenn Sie noch kein Kunde sind, kontaktieren Sie uns zu diesem Zweck unter ed.rotsevne@ofni!

Fazit

- Anleger sollten sich nicht an Hypes wie im Falle der GameStop Aktie beteiligen

- Gewinnmitnahmen in überdurchschnittlich gut gelaufenen Marktsegmenten haben noch keinem geschadet

- Das Depot mit günstig bewerteten Marktsegmenten, wie Value- oder Emerging-Market Fonds ergänzen

- Mit dem Envestor Portfolio Analytics Service das eigene Depot durchleuchten

Übrigens

Auf dem Beitragsbild zu sehen, ist Keith Gill, die treibende Kraft hinter der Marktrally der GameStop-Aktie.

Eine Auswahl an Fonds, die die oben besprochenen Themen abdecken, inkl. deren Morningstar Sterne Rating und Morningstar Analyst Rating:

- M&G European Strategic Value Fund (LU1670707527), 4 Sterne, Bronze

- JPMorgan Pacific Equity A (LU0217390573), 5 Sterne, Silver

- JPMorgan Emerging Markets Equity A (LU0217576759), 5 Sterne, Bronze

- Aberdeen Standard Japanese Equity Fund (LU0278933410), 4 Sterne, Bronze

Autor

-

Ali Masarwah ist Fondsanalyst und Geschäftsführer von envestor. Er beschäftigt sich seit über 20 Jahren mit Fonds und ETFs, zuletzt als Analyst beim Research-Haus Morningstar.

Alle Beiträge ansehen