Der MSCI World Index ist für viele Anleger zur sprichwörtlichen Eier legenden Wollmilchsau mutiert. Ermutigt durch die Empfehlungen von Medien, Verbraucherschützern und Honorarberatern kaufen Selbstentscheider ETFs auf diesen Index als gäbe es kein Morgen. Auch viele vermeintlich aktive Fonds kleben an diesem Barometer. Doch morgen kommt, und was Anleger von dem Index künftig erwarten können, ist nicht so klar, wie es viele Optimisten vermuten.

Der MSCI World ist der Star unter den Börsenindizes. Kein anderes Börsenbarometer wird von so vielen Fonds in Europa als Messlatte verwendet. Insgesamt stecken über 600 Milliarden Euro in aktiven Fonds und Indexfonds, die den MSCI World als Benchmark verwenden. Bei ETFs ist nur der S&P 500 als Basisindex beliebter. Knapp 110 Milliarden Euro stecken in ETFs, die den S&P 500 abbilden, 64 MIlliarden Euro liegen in europäischen ETFs, die dem MSCI World folgen.

Die Gründe für die Beliebtheit liegen auf der Hand: Medien, Verbraucherschützer und viele Honorarberater raten zu MSCI World ETFs. Die Stiftung Warentest hat den Index quasi geadelt, indem sie ihn als Kernbestandteil ihres „Pantoffel“ Portfolios empfiehlt.

Diversifikation des MSCI gilt als ein großes Plus

Typischerweise heben MSCI-World-Fans dann die breite Streuung hervor. Das ist einerseits richtig. Der MSCI World Index umfasst derzeit gut 1.580 Aktien aus 23 Industrieländern. Die zehn größten Aktien machen gerade einmal 17 Prozent des Indexgewichts aus. Kopflastig ist er also nicht. Er deckt darüber hinaus über 85 Prozent der frei handelbaren Marktkapitalisierung des globalen Aktienmarkts ab. Die mittlere Aktie (Median) kommt auf einen Börsenwert von gut 14,5 Milliarden Dollar. Im MSCI World sind also nur die liquidesten Aktien weltweit enthalten.

Aber der schöne Schein trügt. Der MSCI World ist heute eher schlecht diversifiziert. Konnte man die These, der MSCI World sei ein breit gestreuter Musterindex, vor zehn Jahren tatsächlich mit Fug und Recht vertreten, dann gilt dieser Glaubenssatz heute nur sehr eingeschränkt.

Beim MSCI World spielen die USA die erste Geige

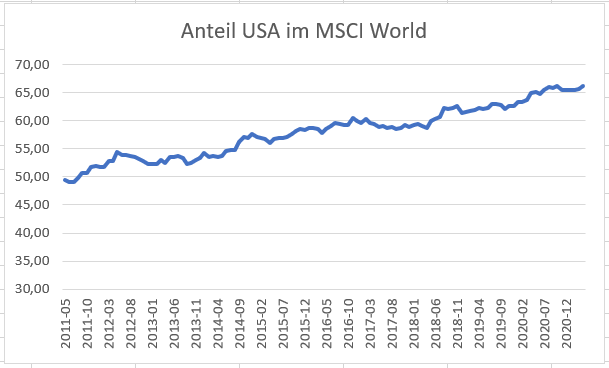

Ein genauerer Blick auf die Ländergewichtung deutet bereits an, wo der Hase im Pfeffer liegt: US-Aktien machen heute über zweidrittel des MSCI World Index aus. Die untere Grafik zeigt, wie stark der USA-Anteil in den vergangenen zehn Jahren gewachsen ist. Im Mai 2011 machten US-Aktien etwas unter 50 Prozent aus. Seitdem ist viel passiert: Euro-Krise, Brexit und die unverändert deflationäre Lage in Japan. Derweil die US-Wirtschaft und die US-Börsen geboomt und geboomt haben. Das Ergebnis sehen wir heute.

Grafik: Die Entwicklung des US-Anteils am MSCI World seit 2011

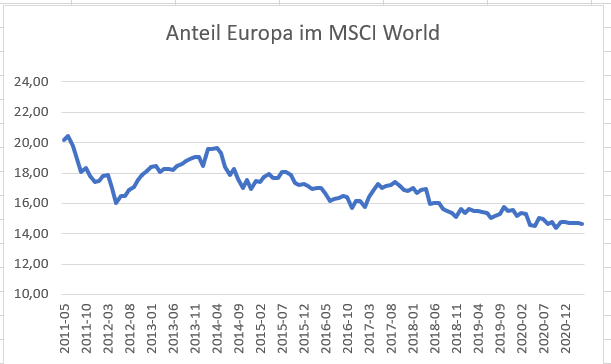

Spiegelbildlich zur Dominanz der USA ist der Anteil europäischer Aktien von über 20 auf unter 15 Prozent gefallen. Die untere Grafik illustriert den Abschwung europäischer Aktien im Verlauf der vergangenen zehn Jahre. Eurozonen Aktien sind heute mit unter zehn Prozent eine Ferner-Liefen-Position. Aktien aus Deutschland, für viele Anleger hierzulande das Maß aller Dinge, machen weniger als drei Prozent des MSCI World aus.

Grafik: Die Entwicklung europäischer Aktien im MSCI World seit 2011

Ein Blick auf die Details des MSCI World stimmt weiter bedenklich. Die wichtigsten sieben Aktien sind US-Tech-Giganten. Apple, Microsoft, Amazon, Facebook, Alphabet (Google) und Tesla sind, in dieser Reihenfolge, am höchsten im MSCI World gewichtet. FANGMAN lässt also grüßen. Auf dem Höhepunkt der COVID19 Pandemie sind die Tech-Giganten von Kurshoch zu Kurshoch geeilt. Sie gelten sogar als Gewinner der Pandemie. Das ist einerseits schön für die Anleger, die bisher dabei waren, aber Vergangenheits-Performance ist nun mal, nun ja: vergangen.

Ob die Tech-Giganten auch künftig so gut performen werden wie bisher, steht nicht nur in den Sternen, sondern folgt keiner ökonomischen Logik: Würde man das bisherige (Kurs-) Wachstum fortsetzen, dann würde FANGMAN künftig den globalen Aktienmarkt regelrecht dominieren. Das erscheint unwahrscheinlich. Kein Wachstumsunternehmen vermag es, seine Expansion in der Vergangenheit ewig fortzuschreiben. Irgendwann wird aus einem Growth Unternehmen ein saturierter Dividendenkönig.

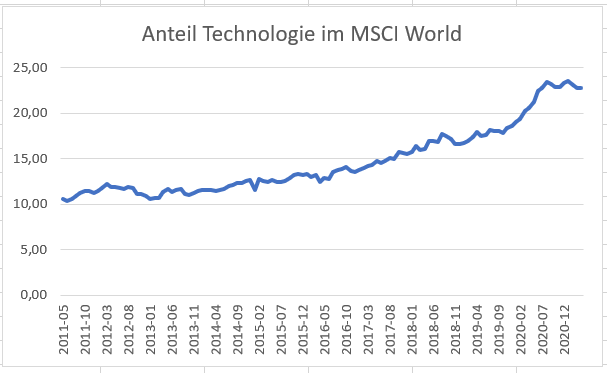

Die aktuelle FANGMAN-Gewichtung im MSCI World wird auch auf Branchenebene reflektiert. Technologie Aktien hatten vor zehn Jahren gerade einmal ein Gewicht von zehn Prozent im MSCI World. Heute sind es knapp 23 Prozent, wie die untere Grafik zeigt. (Wir haben die Daten um die Umschlüsselung von Technologie-Aktien wie Facebook und Alphabet auf Telekom-Aktien bereinigt). Die Branchen Finanzen, Gesundheit und Luxuskonsumgüter folgen mit weitem Abstand mit einer Gewichtung von jeweils rund zwölf Prozent.

Grafik: Die Gewichtung von Technologie Aktien im MSCI World seit 2011

Halten wir also fest, dass der MSCI World insgesamt eine Unwucht aufweist. Die Diversifikation ist also eine scheinbare. Diese Entwicklung hat sich in den vergangenen Jahren nach und nach aufsummiert. Anleger sind also nicht gestern aufgewacht und haben erschreckt festgestellt, dass die Gewichtung von US-Technologiewerten über Nacht explodiert ist.

Das bringt uns zur Ausgangsfrage: Warum ist der MSCI World Index heute so beliebt? Wenn das Diversifikationsargument nicht trägt, was ist dann der Grund der allgemeinen MSCI World Euphorie?

Wer MSCI World sagt, meint oft Past Performance

Ein Teil der Antwort auf die Frage dürfte die Outperformance des MSCI World gegenüber weltweit investierenden Portfolios und Fonds sein. Viele Anleger und viele Fonds setzen andere Schwerpunkte. Die meisten aktiv verwalteten Fonds, aber auch viele Index Portfolios setzen nicht in dem Maße auf US-Aktien bzw. Technologie-Titeln. Sie hatten in den vergangenen zehn Jahren das Nachsehen.

Es war 2011 nicht absehbar, dass Technologie Konzerne wie Facebook, Amazon, Alphabet oder Tesla binnen so kurzer Zeit derartig reüssieren würden. Zumindest unterbewusst dürften viele Investoren also Past Performance meinen, wenn sie heute MSCI World sagen. Das ist ungesund, weil dieser Index Klumpenrisiken aufweist, die sich in den vergangenen Jahren nach und nach entwickelt haben. Das ist für Indizes, die nach Marktkapitalisierung gewichtet sind, nur natürlich, kann aber zu unerwünschten Ergebnissen führen.

Fazit: Alternative Benchmark Konzepte sind heute gefragt

Der MSCI World Index ist heute auf dem Höhepunkt des Anleger-Olymp angelangt. Anfänger, die sich erstmals mit dem Kapitalmarkt beschäftigen, werden höchst wahrscheinlich aus berufenem Munde eine Empfehlung für MSCI World ETFs bekommen. Das ist riskanter, als es vielen erscheinen mag. Ein Mangel an Diversifikation kann unangenehme Folgen haben. Ende der 1980-er Jahre, vor dem großen Japan-Crash, hatten japanische Aktien einen Anteil von 40 Prozent am MSCI World. Wer damals ein MSCI World Portfolio hatte, musste einige schwache Jahre erdulden. Heute machen Japan-Aktien sieben Prozent des MSCI World aus. (Nein, das hier ist ausdrücklich keine Crash Prophetie, der MSCI World könnte natürlich weiter laufen und laufen und laufen!)

Heute ist das Unbehagen über die Bewertung von Technologie-Aktien mit Händen zu greifen. Es wäre nur konsequent, den Gedanken zu Ende zu denken und die Folgen der langjährigen FANGMAN Hausse auch für vermeintlich breit diversifizierte Portfolios durchzugehen. Das wollen wir in den nächsten Wochen tun. Wir werden in einer lockeren Serie alternative Benchmark Konzepte vorstellen – und sie auf ihre Tauglichkeit als Investment Alternativen abklopfen.

Dieser Artikel ist der erste Teil einer Serie zum MSCI und seinen Schwachpunkten. Eine Übersicht über unsere Strecke:

Teil I: MSCI World Index: Segen der Vergangenheit, Fluch der Zukunft?

Teil II: Das neue Weltportfolio: radikale und gemäßigte Alternativen zum MSCI World

Teil III: Die heiße Jagd auf den MSCI World Index

Teil IV: Globale Aktienfonds: Fünf Kandidaten für eine bessere Portfolio Diversifikation

Machen Sie den FANGMAN-Check!

Anleger sollten ihre Portfolios daher überprüfen und Klumpenrisiken gegebenenfalls durch eine breitere Diversifikation reduzieren. Envestor bietet Kunden von Envestor Beratung genau das. Im Rahmen von Envestor Portfolio Analytics haben Sie die Möglichkeit, Ihre Portfolios im Hinblick auf Klumpenrisiken und Diversifikationspotenziale zu optimieren. Bitte nehmen Sie Kontakt mit uns auf: ed.rotsevne@ofni.

Envestor: Einfach intelligent investieren

Envestor ist eine digitale Plattform und bietet Werkzeuge, Informationen und Research rund um das Thema Fonds und ETFs. Anleger kaufen bei Envestor generell ohne Ausgabeaufschlag. Kunden von Envestor Direkt erhalten zusätzlich attraktive Cashbacks aus der Verwaltungsgebühr. Diese können 0,5 Prozent pro Jahr übersteigen. Wir nennen das den Envestor Spareffekt: Sparen beim Sparen!

Autor

-

Ali Masarwah ist Fondsanalyst und Geschäftsführer von envestor. Er beschäftigt sich seit über 20 Jahren mit Fonds und ETFs, zuletzt als Analyst beim Research-Haus Morningstar.

Alle Beiträge ansehen